Tesouro Direto é um investimento de renda fixa no qual a pessoa compra um título público do governo federal para, no futuro, receber de volta o dinheiro inicial mais um juro proporcional ao período aplicado. Na prática, é como se o investidor estivesse emprestando dinheiro ao governo. O funcionamento é bem parecido com o do CDBO Certificado de Depósito Bancário é um investimento de renda fixa que representa a dívida de um bancocom o aplicador. O investidor investe no CDB e o banco se compromete a devolver o dinheiro no futuro com acréscimo de juros., com a diferença que o “empréstimo” é para o governo e não para uma instituição financeira.

Índice

ToggleAplicação mínima

- A aplicação mínima é de R$ 30 e a máxima, de R$ 1 milhão por mês. Na venda do papel, não há limite

- As compras de títulos deverão ocorrer em múltiplos de 1% do valor de um título. Ou seja, se um título custa R$ 1 mil, o investidor poderia aplicar R$ 30, R$ 40, R$ 50 e assim por diante, sempre em frações de 1%.

Recebimento do dinheiro

Diferentemente do mercado de ações, o Tesouro Direto não possui mercado secundário. Para receber o dinheiro de volta, o investidor tem duas opções:

Esperar o vencimento

No momento da compra, o título já indica a data de vencimento, ou seja, o dia em que o governo irá devolver o dinheiro inicialmente aplicado mais os juros.

Devolver o título ao governo antes do prazo

É possível revender o título ao próprio governo antes do vencimento caso o investidor tenha algum problema e precise de dinheiro. Neste caso, porém, ele receberá somente o preço do papel no dia (não haverá pagamento dos juros proporcionais). Assim, se o papel estiver desvalorizado no momento da venda, o investidor pode até perder dinheiro.

TAXAS EIMPOSTOS

Taxas

Custódia da Bolsa

0,3% ao ano sobre o valor do título

- É proporcional ao período que o investidor mantém o título em carteira.

- Pode ser cobrada em quatro situações, dependendo do que ocorrer primeiro: no primeiro dia útil de janeiro ou de julho, no vencimento do título, no pagamento de juros ou na venda do papel ao governo.

- Se o valor no semestre somar menos de R$ 10, a BM&FBovespa acumula o valor devido e só o cobra no semestre seguinte.

Taxa de serviço

Taxa cobrada pelos agentes de custódia para fazer a operação.

Ranking do Tesouro com as tarifas cobradas

Impostos

Por ser uma operação de renda fixa, os impostos são os mesmos que os cobrados em um CDB ou em um Fundo DIFundos considerados conservadores que aplicam pelo menos 95% da carteira em papeis (público e privados) que acompanham a variação da taxa básica de juros Selic ou do CDI, um título que representa a dívida de um banco com outra instituição financeira.:

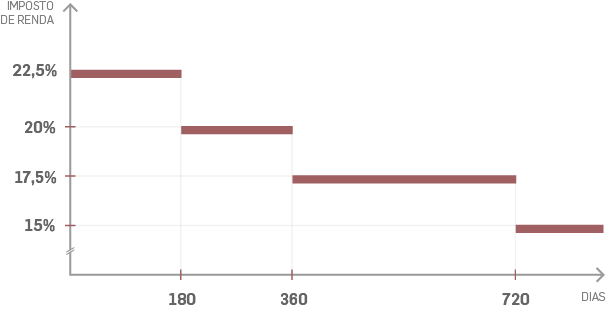

Imposto de Renda

Varia de acordo com o tempo no qual o investidor aplicou:

- 22,5% (até 180 dias)

- 20% (entre 181 até 360 dias)

- 17,5% (entre 361 e 720 dias)

- 15% (mais de 720 dias)

Imposto sobre Operações Financeiras (IOF)

Cobrado se o resgate for feito antes de 30 dias. Começa em 96% do rendimento, se o investidor resgatar a aplicação no primeiro dia, e decai diariamente até chegar a 0% no trigésimo dia.

VANTAGEM EDESVANTAGEM

Vantagens

- Em geral, a rentabilidade dos títulos públicos é maior do que a de CDBs e fundos de renda fixa, inclusive para pequenos aplicadores

- O risco de calote é baixo.

- As taxas cobradas na transação geralmente são menores do que as de fundos de investimento.

Desvantagens

- Se vender o título antes do vencimento, o investidor pode ter prejuízo

- A pessoa deve ter certa familiaridade com internet, pois irá comprar títulos e gerir a carteira via web.

COMOINVESTIR?

Qualquer pessoa que possua Cadastro de Pessoa Física (CPF) pode comprar títulos públicos seguindo os passos abaixo:

Cadastro em uma instituição financeira

Para negociar o papel é preciso fazer um cadastro em uma instituição financeira, que pode ser uma corretora independente, uma pertencente a um banco, um banco comercial, múltiplo ou de investimento e ainda uma distribuidora de valores.

DICA: Não se esqueça de pesquisar as taxas cobradas na operação. O Tesouro disponibiliza um ranking das tarifas por agente de custódia.

Acesse a plataforma

Após o cadastro, você receberá uma senha, via e-mail, que permite o acesso ao site do Tesouro. Algumas corretoras já possuem home brokerPlataforma de negociação de ações, títulos públicos e outros ativos disponível nas corretoras. Antes da criação do home broker, o investidor tinha de autorizar a operação de compra ou venda da ação via telefone. integrado ao Tesouro Direto. Nesses casos, o investidor pode comprar e vender títulos pelo ambiente da corretora.

TIPOS DETÍTULOS

Pós-fixados

A rentabilidade acompanha a variação da taxa SelicTaxa média de juros dos negócios com títulos públicos no Sistema Especial de Liquidação e de Custódia. Serve para balizar o juro de empréstimos entre bancos ou mesmo a rentabilidade dos papeis vendidos pelo governo a instituições financeiras. É definida a cada 45 dias em reuniões do Comitê de Política Monetária do Banco Central do Brasil (Copom).. É considerado o título mais conservador, pois, independentemente do cenário (na alta e na baixa do juro), o investidor ganhará o juro básico.

Só há um tipo, o Tesouro Selic (antiga LFTTítulo cuja rentabilidade acompanha a variação da taxa Selic. Ou seja, se o juro básico subir, o retorno aumenta; se cair, a rentabilidade diminui. ).

Prefixados

A taxa de juros é fixa, ou seja, já na compra o investidor sabe quanto receberá de rentabilidade:

- Tesouro Prefixado (antiga LTNA Letra do Tesouro Nacional (atualmente chamada de Tesouro Prefixado) é um título cuja rentabilidade é preestabelecida já no momento de venda do papel, ou seja, quando o investidor compra uma LTN já sabe quanto irá receber de juro. Todo o dinheiro (o total investido mais juros) é pago no vencimento da aplicação.) – paga os juros e o dinheiro inicialmente investido no vencimento do papel

- Tesouro Prefixado com juros semestrais (antiga NTN-FA Nota de Tesouro Nacional Série F (atualmente chamada de Tesouro Prefixado com juros semestrais) é um título cuja rentabilidade é preestabelecida já no momento de venda do papel. Nesta aplicação, os juros são pagos semestralmente. No vencimento, o investidor reccebe a quantia inicial aplicada. ) – o dinheiro inicial é devolvido no vencimento, mas há pagamento semestral do rendimento dos juros.

Títulos de inflação

Pagam um juro fixo conhecido já no momento da compra mais variação do Índice de Preços ao Consumidor Amplo (IPCA):

- Tesouro IPCA (antiga NTN-B Principal) – o pagamento do juro e do dinheiro inicialmente aplicado ocorre no vencimento

- Tesouro IPCA com juros semestrais (antiga NTN-B) – o governo devolve o dinheiro inicial no vencimento, mas o rendimento com juros a cada seis meses.

QUAIS OSRISCOS?

Pós-fixados

Como o rendimento segue a taxa SelicTaxa média de juros dos negócios com títulos públicos no Sistema Especial de Liquidação e de Custódia. Serve para balizar o juro de empréstimos entre bancos ou mesmo a rentabilidade dos papeis vendidos pelo governo a instituições financeiras. É definida a cada 45 dias em reuniões do Comitê de Política Monetária do Banco Central do Brasil (Copom)., se o juro cair o investidor receberá menos do que se tivesse aplicado num papel prefixado ou atrelado à inflação. Em todo caso, não há propriamente um prejuízo, só não terá sido a melhor aplicação no período.

Prefixados e de Inflação

Caso o juro suba, o investidor terá feito um mau negócio, pois poderia ter ganhado mais aplicando no Tesouro Selic. Se a venda destes títulos for feita antes do vencimento, o investidor pode até ter prejuízo, pois o título estará desvalorizado no mercado.

Falência do agente de custódia

Os títulos do Tesouro Direto ficam registrados no nome do investidor, sob responsabilidade de um agente de custódia. Caso a instituição declare falência, os títulos continuam no nome do investidor e não entram na contabilidade da massa falida. A dor de cabeça só fica em contratar um novo agente de custódia.

Calote do governo

Os títulos públicos representam a dívida do País com o investidor. Sempre há o risco de o devedor, no caso o governo federal, não honrar o compromisso. Especialistas, porém, acreditam que a probabilidade de o governo brasileiro não devolver o dinheiro dos títulos é baixíssima.

LINHADO TEMPO

2002

Lançamento do Tesouro Direto

2007

Governo para de vender títulos de inflação atrelados ao IGP-M, as chamadas NTN-Cs

Outubro de 2009

Começa a integração dos home brokers das corretoras ao Tesouro Direto, permitindo que o investidor compre títulos públicos sem sair do ambiente da corretora

Novembro de 2009

É lançado o novo extrato do Tesouro com mais detalhes sobre os títulos, como o valor referente ao Imposto de Renda e ao IOF

2012

Tesouro lança a compra, venda e reinvestimento programados. Ou seja, antes do título vencer ou o juro ser pago, o investidor já pode deixar agendada uma nova aplicação

Também reduziu de 20% para 10% as frações de títulos que podem ser negociadas e aumentou de R$ 400 mil para R$ 1 milhão o limite mensal de compra

2015

Nome dos títulos é simplificado para facilitar o entendimento do público em geral. Além disso, as recompras que ocorriam só às quartas-feiras passaram a ser diárias